こんにちは!

テンです!

このサイトでは、生きていく上で少しでも役に立つ『知識』や『情報』を発信していきます!

僕のプロフィールはこちらを参考に下さい。

前回

「投資」について、簡単に解説しました!

給与所得だけでは不安なこの時代

収入源を増やして

少しでも生活を豊かにしよう!

と。

お金の収入口は

いくつあっても困るものではありません。

給与所得や

副業などの事業所得

仕事終わりや休日を活用してのアルバイトなど

方法はいくつでもあります。

僕は

アルバイトや副業などは

「時間」

を対価にしなければならないため

「投資」

をおススメしていました。

前回の記事はこちらから!

目次

投資を始める前に

証券口座を開設して

さあ投資の旅へ!!

とは言っても

何から始めて

どんな銘柄に投資をすればいいかわからない・・・

初めて投資をする方は当然この壁にぶち当たります。

SNSが主流の現代

投資に関する情報は溢れるほどあります。

投資方法は万人万色!

人によってスタイルは全く違います!

ましてや

株式

コモディティ

仮想通貨

FX

不動産

など・・・投資先も違います。

SNSで情報収集をしていると

個人投資家の

「儲かった!」

アピールが激過度で

ついつい

「自分も同じように・・・」

と思ってしまうのも人間の性質でしょう。

でもそれ・・・

危険です!

どこに向かいたいか?

投資を行う上で情報を収集していると

上記のような煌びやかな人たちが多いのも

事実!!

「あの人仮想通貨の〇〇で儲けたらしい!俺も同じことすれば儲かるからやってみよう!」

「このSNSの人、めっちゃ優雅な生活してるやん!銘柄公開しているから同じ銘柄購入しておこう!」

この誘惑は断言します!

間違いなく失敗します!

まず、WorkingLaboでオススメしている投資方法は次の通りです。

- 長期投資

- 株式投資や債券

だけです。

なのでWorkingLaboでは

短期トレードや、仮想通貨、FX等は

ご紹介しません!

未来の市場は誰にも予測できません。

一部の天才トレーダーであれば

短期でも儲けている方はいるかもしれません。

しかし、僕を含める大半の方が

「普通の人」

です。

目的を明確に

なぜ投資をするのか

投資をしたいのかを

忘れずに行動することが

資産運用で大切なことだと考えています。

20年以上長期投資で元本割れリスクはゼロに?!

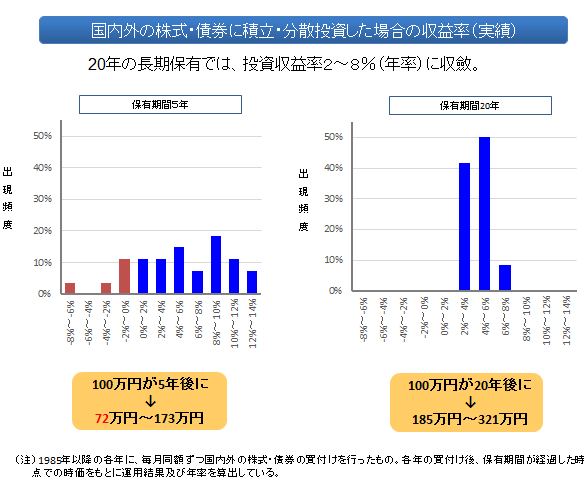

まずはこのグラフをみてください!

こちらは金融庁の資料です!

(出典:金融庁より)

(出典:金融庁より)

簡単に説明すると

インデックス投資など

「指数」に連動するオーソドックスな手法で投資を行った場合

「5年」の短期投資では

元本割れがリスクが生じています。

※「インデックス」など「指数」については、別章で記述するので割愛します。

一方

「20年」など長期間積立運用を行なった場合

元本割れはほぼ無い!という結果も出ています。

長期運用が示しているデータについては

順次記述していきます。

ここでは

運用期間が長ければ長いほど

「元本割れ」の可能性は低くなる

ということだけおさえておさえておけばOKです!

信託報酬1%の差が大きな開きに!

今回の本題である

非課税制度に入る前に

もう一つだけ確認しておきたいことがあります。

それは

「信託報酬」

について!

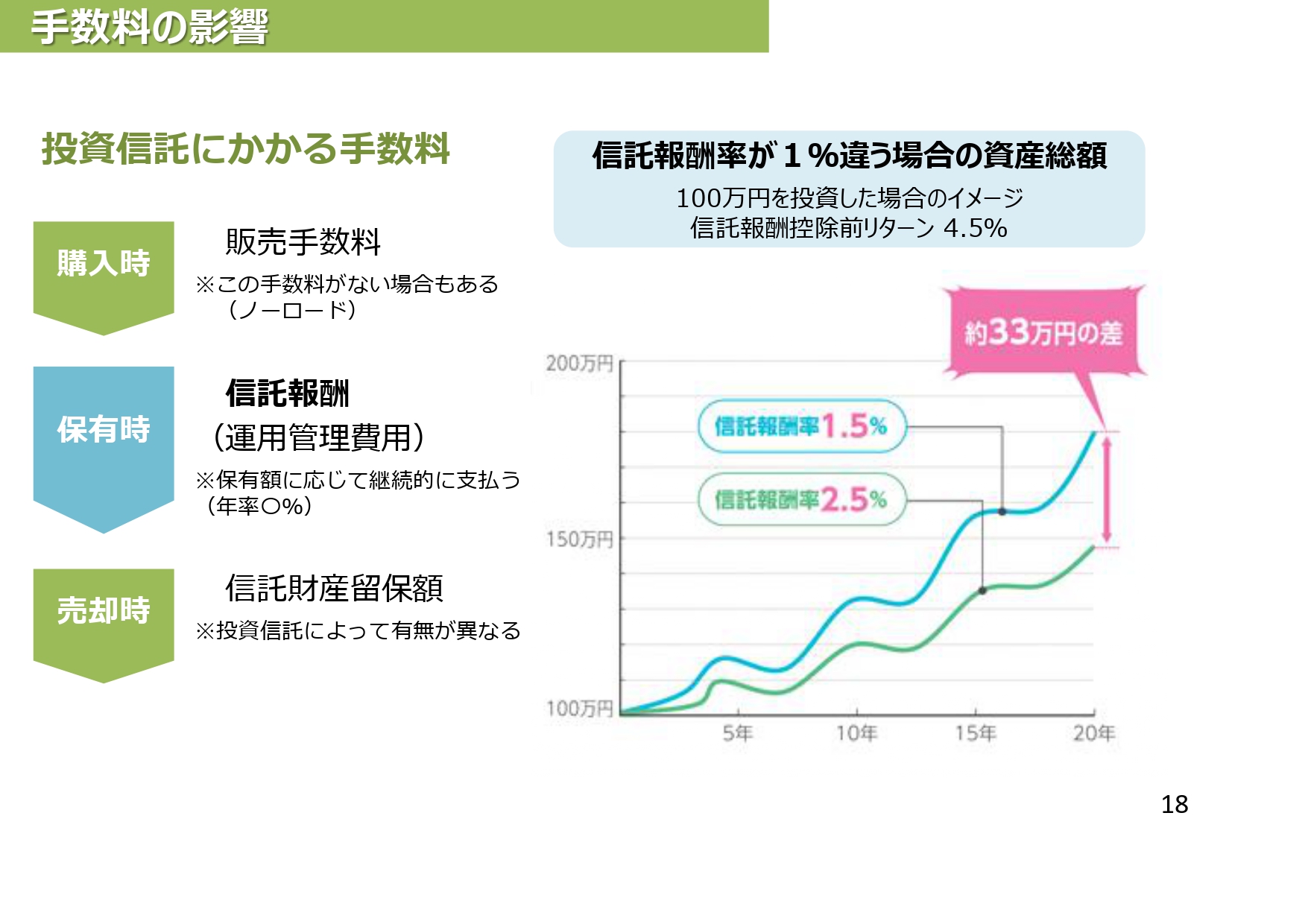

こちらをご確認ください。

(出典:金融庁より)

長期投資で投資信託を購入するにあたり

「信託報酬」

という運用管理コストがかかります。

上記の表を簡単に解説すると

信託報酬「1.5%」の銘柄と

「2.5%」の銘柄を

100万円分購入し

20年間

4.5%

で運用した場合

約33万円もの開きがでるということです。

わずか「1%」でこの威力です!

これから投資を行なっていく上で

信託報酬など運用管理コストは重要です!

わずか1%、されど1%!

舐めたらあきません!!

この点についても別章で解説していくので

今は

信託報酬が安い銘柄を選ぶ!

これ鉄則!!

これだけ覚えればOKです!

株取引で税金はかかる!

さて、本題に入りましょう!

まず

株式投資で利益が出た場合

利益に応じてみんな大嫌い税金の納付が必要です。

株式で得られる利益

株式投資で得られる主な利益は次の二つです。

- 譲渡益(値上がり益)

- 配当金

税率

キャピタルゲイン

インカムゲイン共に

税率は20.315%がかかります。

- 所得税で15.315%

- 住民税で5%

約20%の税金!

これを非課税にすることが今回章の趣旨です。

非課税制度の登場!

非課税制度にはいくつかあります。

- NISA

- つみたてNISA

- ジュニアNISA

- iDeCo

皆さんも耳にされたことはありますよね!

もし、初めて聞いた!

という方がいても

大丈夫!

ゆっくり学んでいきましょう!

まず一つずつ簡単な概要を説明します。

NISA

2014年1月にスタートした、小額からの投資を行うための非課税制度です。(出典:金融庁より)

上記で説明したように

株式や投資信託で得られる

配当金や分配金、譲渡益など

非課税になります。

ポイントだけ抑えておきましょう!

- 利用できる人は日本に住んでいる20歳以上

- 投資対象は主に株式や投資信託

- 口座開設可能数は1人1口座

- 新規投資額で毎年120万円を上限とし、最長5年間(非課税投資枠は最大600万円)

- 2014年~2023年まで投資が可能

つみたてNISA

2018年1月にスタートした、特に少額からの長期・積立・分散投資を支援するための非課税制度です。(出典:金融庁より)

こちらもポイントだけ抑えておきましょう!

- 利用できる人は日本に住んでいる20歳以上 ※ただし、つみたてNISAかNISAのいずれか一方

- 投資対象は主に公募株式投資信託と上場株式投資信託(ETF)のみ

- 口座開設可能数は1人1口座

- 新規投資額で毎年40万円を上限とし、最長20年間(非課税投資枠は最大800万円)

- 2018年~2037年まで投資が可能

よく質問があるのが

『NISA』と『つみたてNISA』

どちらを選択するべきなのかと聞かれます。

個人的には

投資初心者におススメなのがつみたてNISAです。

長期間であることと

上記の『公募株式投資信託』という点で

金融庁がすすめる

「安心」できる銘柄が多いからです。

この公募株式投資信託というのは

以下の要件をすべて満たすものです。

- 販売手数料はゼロ(ノーロード)

- 信託報酬は一定水準以下に限定

- 顧客ひとりに対してその顧客が過去1年間に負担した信託報酬の概算金額を通知

- 信託契約期間が無制限または20年以上

- 分配頻度が毎月でない

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていない

「????なんの話?よくわからへん・・・。」

「ヘッジ?デリバティブ?宇宙語ですか?」

わかります。

難しい用語ばかりで謎ですよね!

なので

ここでは金融庁が選ぶ銘柄だから

「ぼったくり」もなく「安心」して取引できる銘柄が多い!

ということだけ理解していただければOKです!

順次説明していきますね!

ジュニアNISA

2016年1月からスタートした「未成年者少額投資非課税制度」(出典:金融庁より)

- 利用できる人は日本に住んでいる0歳~19歳

- 投資対象は主に株式や投資信託

- 口座開設可能数は1人1口座

- 新規投資額で毎年80万円を上限とし、最長5年間

- 2016年~2023年まで投資が可能

- 18歳までは原則払い出しができない

- 運用できるのは二親等以内の親族(両親や祖父母等)

iDeCo

NISAやつみたてNISAなどは金融庁管轄でした。

次に説明するiDeCoは

厚生労働省管轄になります。

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度の1つです。

公的年金と異なり、加入は任意となります。加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、 掛金とその運用益との合計額をもとに給付を受け取ることができます。国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。(出典:厚生労働省より)

iDeCoも同様に

運用中は非課税になり

さらには全額所得控除となるので

かなりお得な制度です。

ただし

原則60歳まで引き出すことができない

のがデメリットです。

お得な制度であるが故に

少しだけ複雑なので、追って記事化にしますね!

とにもかくにも非課税制度を活用しない選択肢は無い

今後投資を行っていく上で

非課税制度を活用しないという選択肢はありません。

うまく活用して、お得に運用していきましょう!

まとめ

最後に簡単にまとめに入りましょう!

今回は

非課税制度について簡単に説明しました。

投資を行う上で、お得な優遇税制制度です。

他人の投資に惑わされない

SNSやブログを見て華やかに見えるからと言って

自分も同じ結果を得られるとは限りません。

自分がしらないものには決して投資をしないように気を付けましょう!

なぜ投資をするのか、目的を明確に

投資は

増える可能性もありますが、元本割れのリスクも十分あります。

何のために、いつまでに、いくら

を投資するのか

目的をしっかりと決めて運用しましょう!

長期運用は元本割れリスクが少ない

WorkingLABOで伝えるのは

株式や投資信託などで長期投資

のみです。

20年以上の長期投資を行うことで、元本割れのリスクは激減します。

投資は長い目線で行いましょう!

運用コストは低いものだけ

投資信託など長期的に保有するにあたり

信託報酬などコストが毎年かかります。

わずか1%の差が、将来大きな開きを生む結果となります。

運用コストは低いものを選ぶことは鉄則です!

株式投資には約20%の税金がかかる

株式や投資信託などで得られる主な利益は

- 配当金や分配金

- 譲渡益

です。

そこで出た利益にはモチロン税金がかかります。

ざっくり20%という数字は覚えておきましょう!

非課税制度の活用

NISAやつみたてNISAを活用することで

優遇税制を受けられます。

投資を行っていく上で

活用しない選択肢はありません。

個人的にはつみたてNISAをおススメしますが

自分の投資スタイルにあわせて

NISAかつみたてNISA

どちらかを選択してください。

最後に

今回は非課税制度について、簡単に解説をしました。

正直これだけでは、理解できませんよね!(笑)

少しずつ、記事化にしていくので、ゆっくり学んでいきましょうね!

それでは、また次回♪

[…] 第10回 5分で理解★非課税制度を活用して効率よくお金を増やそう! […]

[…] 第10回 5分で理解★非課税制度を活用して効率よくお金を増やそう! […]